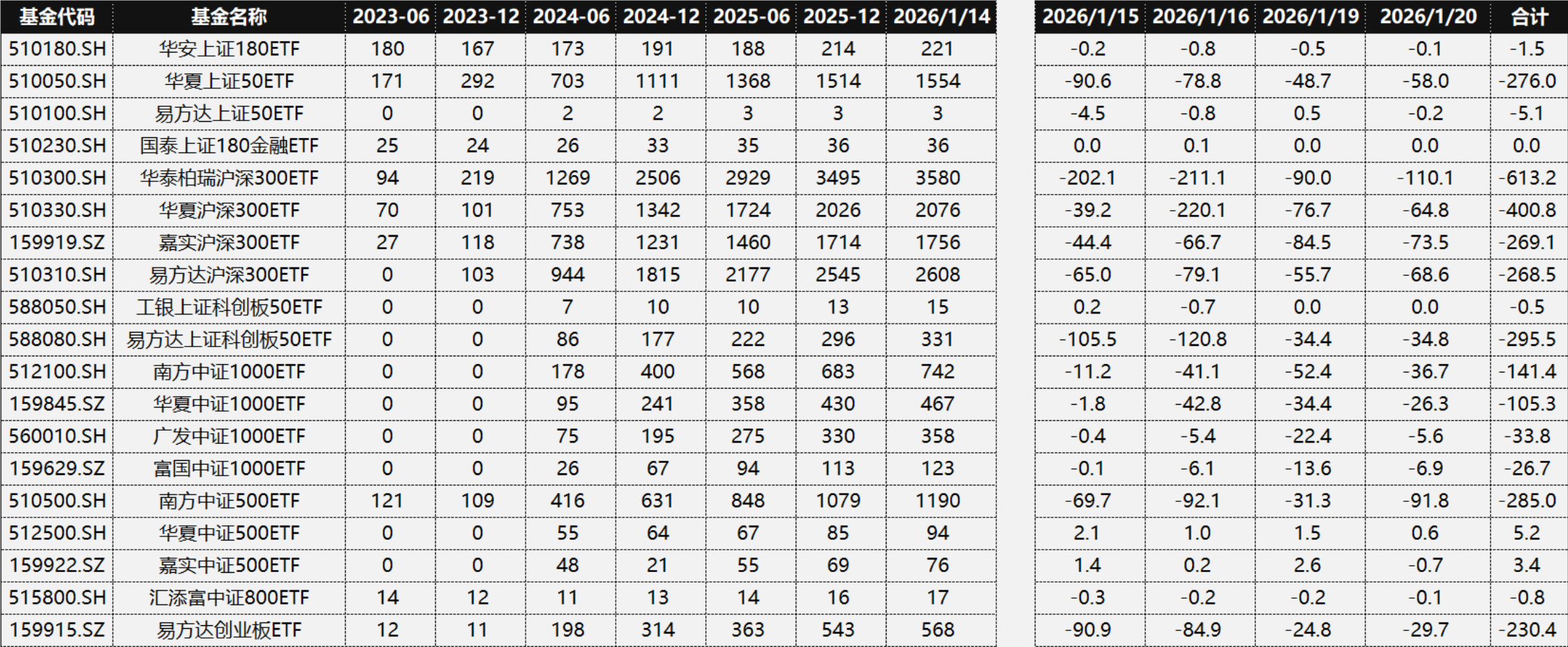

过去七个交易日,A股上演了一场没有敲钟的“换血”行动。被视为“国家队”情绪温度计的宽基ETF突然打开阀门,史上最大规模的资金洪流倾泻而出——单周净流出逼近2000亿元,相当于一只一线主动权益基金的总规模被瞬间抽走。

1月15日,剧情推向高潮:八只核心宽基ETF同时刷新成立以来的单日赎回纪录,华夏沪深300ETF、华泰柏瑞沪深300ETF、易方达创业板ETF等“巨无霸”集体放量跌停板式净流出。

其中华泰柏瑞沪深300ETF单日净流出就达到201.57亿元,创下该基金自2012年成立以来的最高纪录。紧随其后,易方达科创50ETF、华夏上证50ETF、易方达创业板ETF的单日净流出额分别为104.79亿元、90.61亿元和90.05亿元。场内成交额环比放大3~5倍,却再不见往日的“托盘”买单。

汇金公司持有ETF的规模变化情况(单位:亿元)

“国家队”罕见卖出,背后究竟意欲何为?

熟悉市场的朋友都知道,汇金在市场中起到“定海神针”的作用,尤其是在前两年震荡市的时候,正是因为汇金的强势入驻,才避免了崩盘风险。汇金上一次从ETF抽身还要追溯到2015年5月;除此之外,它几乎永远站在“死多头”阵营,那这次为何急流勇退?

从市场角度看,这股资金流出并非“黑天鹅”,而是政策时钟与市场内生动能同时走到变盘节点的必然结果,其中三条主线相互强化,最终掀起千亿级撤离浪潮。

第一条主线是政策端的“精准拆弹”:1月14日收盘后,沪深京三大交易所罕见同步发布融资保证金比例提至100%的紧急通知,把杠杆门槛一夜拉回2015年高位。

紧接着证监会2026年系统工作会议公报出炉,首次用“严肃查处过度炒作、坚决防止大起大落”的严厉措辞定调全年监管风向。与2015年“去杠杆”不同,本轮收紧并未伴随“窗口指导”或清查配资,而是通过公开规则调整,让杠杆资金在市场化博弈中自动收缩,既避免踩踏,又实现降温,堪称“柔性拆弹”。

第二条主线是市场结构的“弹簧效应”:开年14连阳让上证指数刷新1992年以来最长连涨纪录,但微观结构却极度扭曲:一方面,中证2000、微盘股指数年内最大涨幅已超20%,部分热门题材市盈率突破100倍。

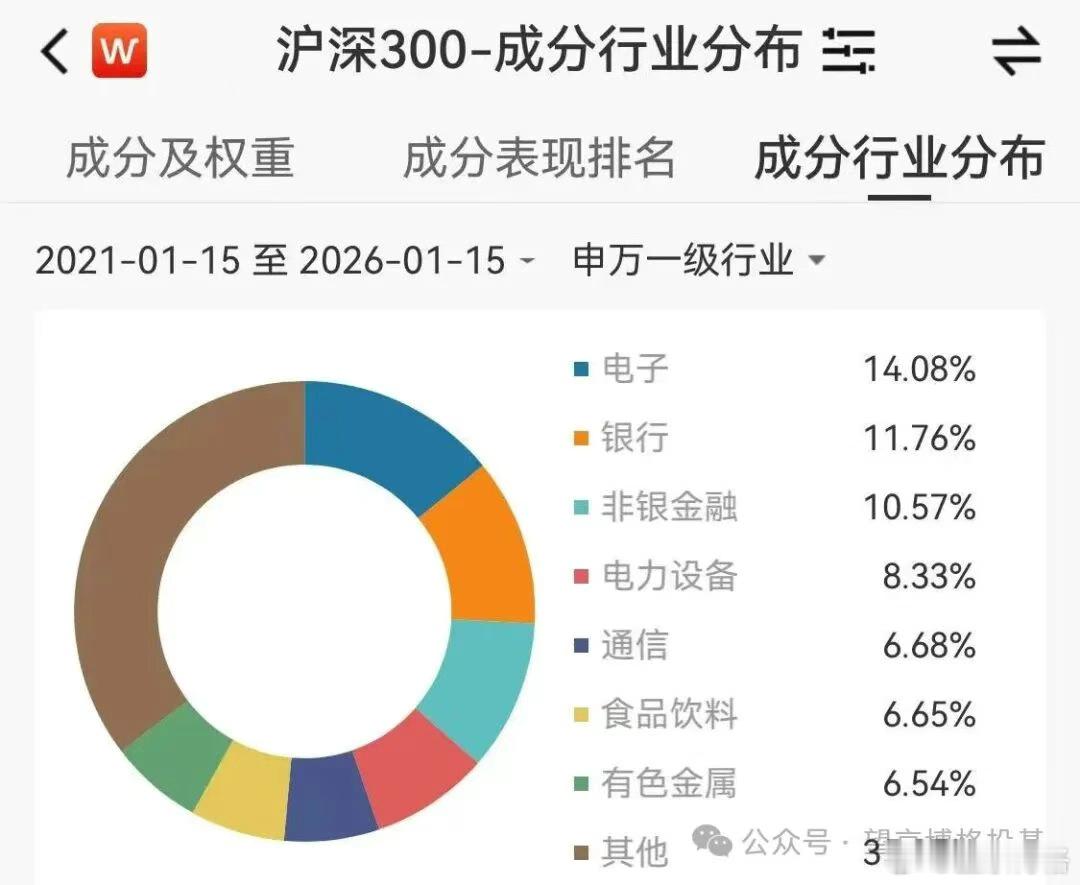

另一方面,上证50、沪深300的估值仍低于过去五年中枢,银行、石油、电力等传统权重涨幅不足2%。极端割裂导致市场风险收益比迅速恶化,任何边际利空都可能成为“压垮骆驼的最后一根稻草”。

融资保证金上调恰好提供了反向催化,高Beta品种成为率先被平仓的对象,资金从“热门赛道”倾泻而出,宽基ETF自然成为流动性最好的“泄洪口”。

第三条主线是机构资金的“季节性调仓”:年初既是全年考核的起点,也是排名“重新洗牌”的窗口。经历12月的跨年行情后,部分公募、保险、年金产品积累了10%以上的安全垫,在监管风向突变、估值结构失衡的背景下,顺势兑现高弹性品种、回补低估值蓝筹,成为理性选择。

Wind数据显示,1月15日—17日三个交易日,申万一级行业中,银行、公用事业、交通运输分别获主力资金净流入42亿元、18亿元、11亿元,而计算机、电子、传媒同期净流出280亿元,呈现典型的“高低切换”特征。由于宽基ETF是机构调仓最便捷的工具,其份额的急剧萎缩反而映射了筹码从指数成分股向防御板块迁移的全过程。

近5个交易日资金正往低估值板块流动

投资者应该如何把握后续机会?

宽基ETF千亿“泄洪”并未触发市场恐慌,盘面甚至找不到一丝“跳水”痕迹——因为钱不是逃离市场,而是换了一条跑道,从数据上分析,行业主题ETF在同一时段接住了近600亿元活水,而下面这三个赛道从表现上看整体会更加强势。

1、政策暖风频吹的“硬科技”赛道:半导体、人工智能、卫星通信等主题ETF成为最大“蓄水池”,单周合计净流入超过280亿元。以华夏芯片ETF、易方达人工智能ETF为例,两者份额单周分别增长18%和22%,成交额环比放大三倍以上,买盘以机构大单为主,显示政策预期与资金行为高度耦合。

2、大宗商品“通胀对冲”赛道:国际金价突破2700美元/盎司、伦铜站上9500美元关口,带动有色、能源化工类ETF迎来“第二春”。华安黄金ETF、南方有色金属ETF单周合计吸金120亿元,其中约四成资金来自刚退出沪深300ETF的机构投资者。历史数据显示,当PPI环比转正且美债实际利率下行时,商品ETF与大盘指数相关系数仅为0.3,成为资金分散风险、维持仓位的天然工具。

3、跨境资产配置“快速通道”:伴随美联储释放“预防性降息”信号、日元套息交易逆转,纳指100、日经225、印度Nifty50等跨境ETF集体出现溢价申购。截至1月19日,全市场跨境ETF管理规模首次突破1万亿元,单周净增450亿元,相当于过去一个季度的增量。由于跨境ETF采用T+0交易、可覆盖外盘开盘时段,大量从宽基ETF退出的短线资金选择在此“过渡性停泊”,既保持权益仓位,又回避A股短期波动。

总体而言,杠杆资金在监管升级后主动降仓,但并未离开市场,而是借助行业、商品、跨境三类ETF完成风险预算的重新分配。其结果是,上证综指仅回调1.2%,振幅却显著收窄;两市日均成交额仍维持在9800亿元上方,两融余额降幅不足1%,市场温度从“高烧”降至“微热”,但人气并未消散。

随着筹码从“高波动β”转向“政策驱动α”,A股生态也悄然完成一次“去泡沫化”的自我修复——指数缓步抬升、结构极度分化、资金有序轮动,正是“慢牛”最经典的初期特征。

用户11xxx79

该撤退了吧,国家队需要就进,该退则退啦哈哈哈