一张地图看清美国人负债真相:哪里刷卡最狠

图表会看世界

2026-01-17 18:16:11

🧾 图片核心信息翻译

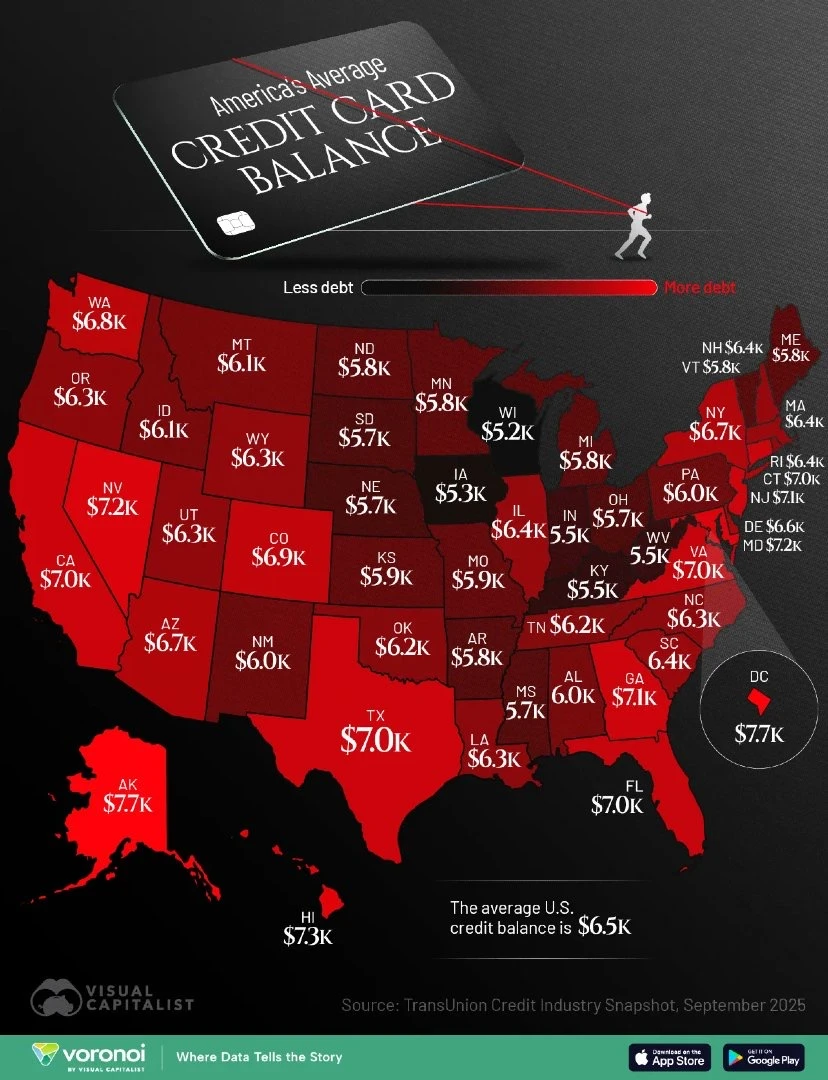

这张图展示的是美国各州居民的平均信用卡余额。顶部标题含义为“美国的平均信用卡余额”。横向刻度从“负债较少”到“负债更多”,暗示不同州居民对信用消费的依赖程度。

图中明确给出一个全国基准:美国平均信用卡余额为 6500 美元。

数据来源标注为 TransUnion 信用行业快照,时间为 2025 年 9 月,由 Visual Capitalist 可视化呈现。

🧠 整体解读:美国人的信用消费画像

从整体颜色分布可以看到,大多数州集中在 6000 美元上下,说明信用卡已成为美国家庭非常普遍的消费与周转工具,而非极端现象。真正拉开差距的,是生活成本、收入结构以及消费习惯的不同。

🔥 负债水平明显偏高的地区

阿拉斯加、华盛顿特区、夏威夷、加州、德州、弗吉尼亚、佛罗里达、纽约等州或地区,平均信用卡余额普遍在 7000 美元左右甚至更高。这些地区的共同特征是生活成本高、住房与服务价格昂贵,同时信用体系成熟,人们更愿意通过刷卡平滑现金流。

🏙️ 高收入并不等于低负债

加州、纽约、新泽西、马萨诸塞等地,居民收入水平在全国名列前茅,但信用卡余额依然偏高。这反映出一个现实:在高成本地区,即使收入更高,也更容易依赖信用消费来维持生活方式。

🌾 负债相对较低的“中部州”

爱荷华、威斯康星、内布拉斯加、北达科他、南达科他等中部州,信用卡余额多在 5200–5800 美元区间。这些地区生活节奏较慢,房租与日常支出压力小,居民对信用卡的依赖程度明显更低。

🌴 南部与西部的分化现象

南部不少州如密西西比、阿拉巴马、路易斯安那,收入水平不算高,但信用卡余额并不低,显示信用消费在弥补收入不足方面发挥了重要作用。

西部如内华达、亚利桑那、新墨西哥等州,则呈现出中高负债并存的状态,既受旅游与服务业影响,也与人口流动性有关。

📌 这张图真正想说明什么

这并不是一张“谁最会欠钱”的排行榜,而是一张关于信用体系如何渗透日常生活的地图。在美国,信用卡早已不是单纯的消费工具,而是家庭现金流管理的一部分。负债高低,往往更多反映的是地区结构和生活成本,而不是个人是否理性

💡 一句话总结

美国人的信用卡余额差异,本质上是生活成本、收入结构与信用文化的综合结果,而不是简单的“爱不爱刷卡”。

0

阅读:10